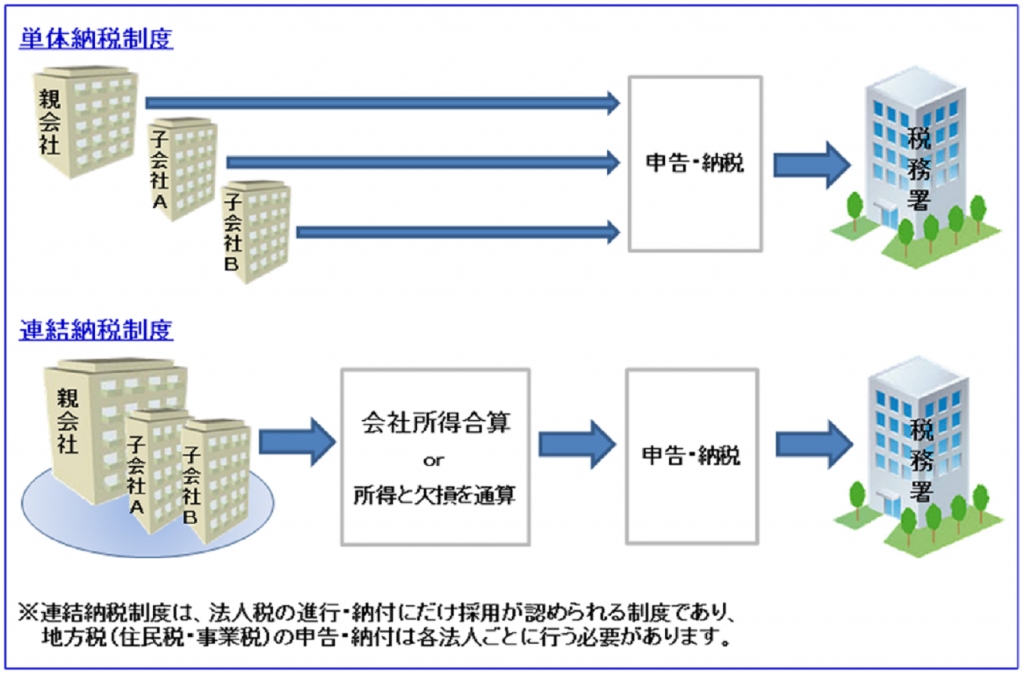

連結納税とは

連結納税制度とは、連結親法人と国内の全ての100%子会社を対象とし、

グループ全体で法人税(法人税のみ)を申告納税する制度です。

連結グループ内の法人の所得と欠損を合計したものが課税標準となるため、

グループ内に黒字と赤字会社が混在している場合、グループ全体として法人税額が少なくなる可能性があります。

連結納税の対象となる法人は、内国法人である親法人と、その親法人に発行済株式総数の100%を

直接または間接的に保有される全ての法人となり、一部の子法人のみを選択して連結子法人とすることは

できません。

また、連結納税を採用するか否かは各企業グループの任意の選択になりますが、

採用する場合には承認申請書を3ヶ月前までに国税庁長官に提出し、承認を受ける必要があります。

ただし、一度この制度を選択すると特別な理由がない限り、継続して連結納税制度を適用することになりますので、長期的視点に立って、慎重に検討する必要があります。

【単体納税と連結納税の比較】

【連結納税を選択した場合】

<メリット>

○ 連結グループ内の所得と欠損の通算ができる

○ 外国税額控除や試験研究費の、税額控除のメリットを多く受けられる場合がある

○ 連結グループ内での組織再編を行っても、原則として税負担が増加しない

○ 連結納税開始時に、子会社の有する資産の含み損を計上できる場合がある

○ 連結納税開始前の親法人の欠損金を有効利用できる

<デメリット>

○ 連結納税制度の適用前に生じた、子会社の欠損金が切り捨てられる場合がある

○ 申告納税の事務作業が増大する

○ 一度承認を受けると、特別な理由がない限り連結納税制度の適用を継続しなければならない

○ 連結納税開始時に、子会社の有する資産の含み益が計上される場合がある